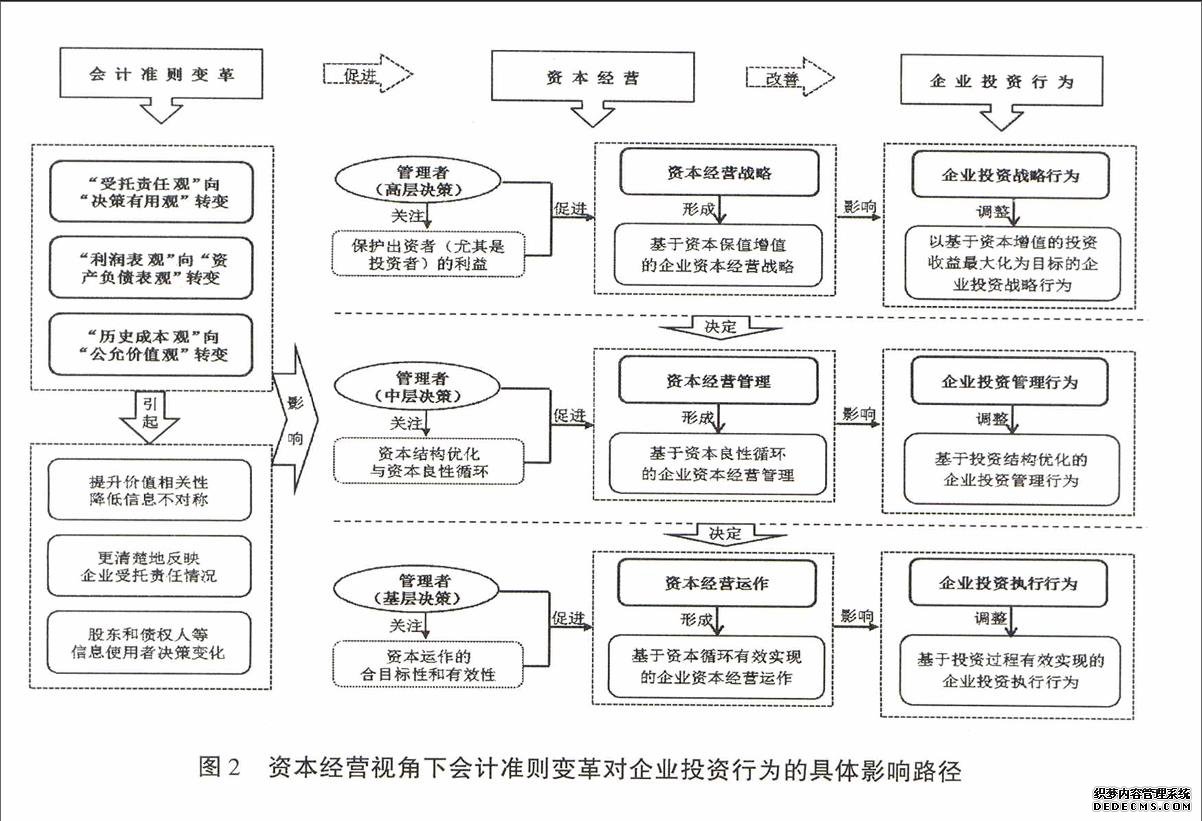

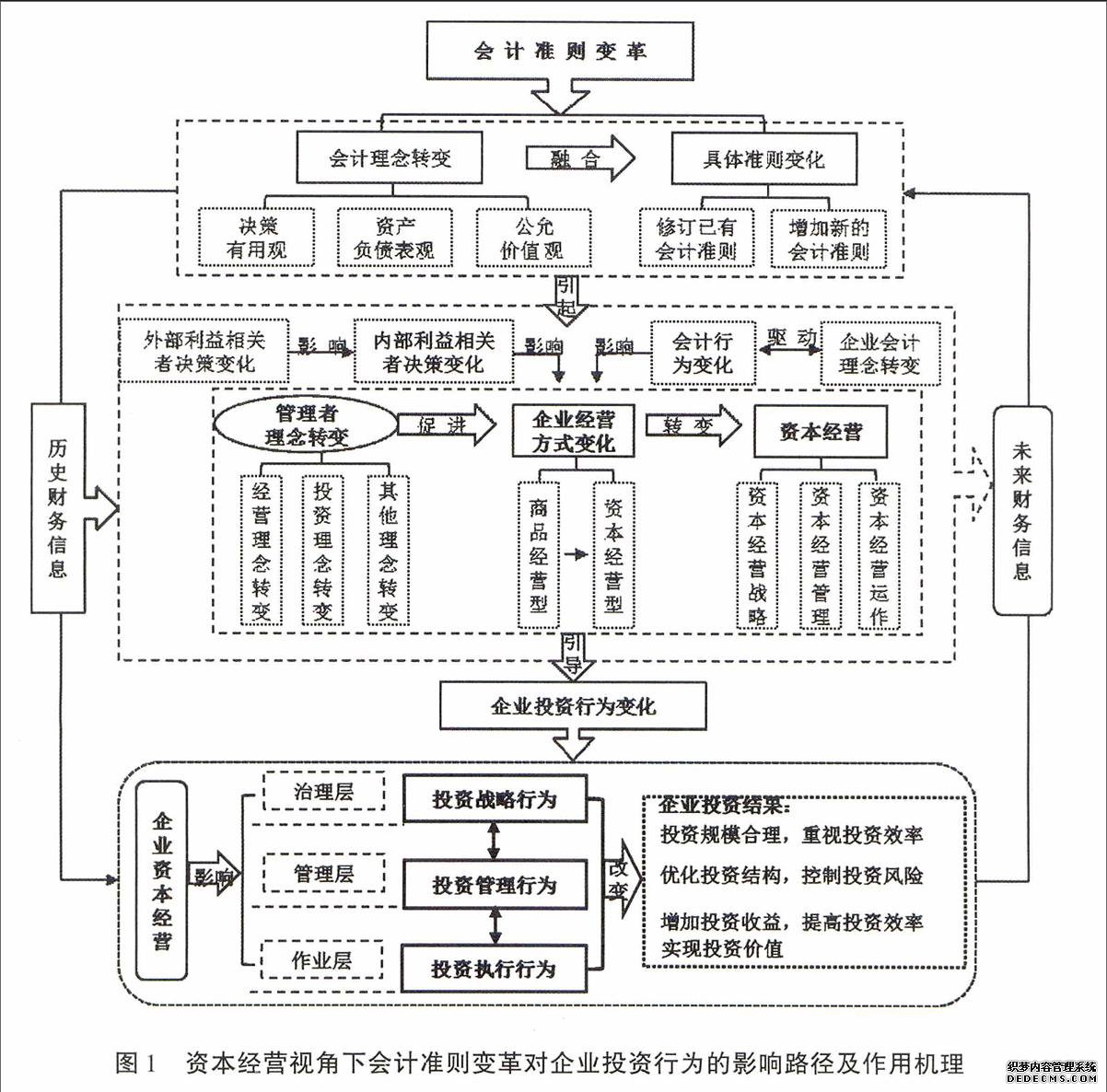

摘要: 会计准则变革会对企业资本经营和投资行为产生重要影响。以2006年我国新会计准则(CAS)的颁布与实施为背景,本文基于资本经营视角,构建了会计准则变革对企业投资行为的影响路径,研究会计准则变革的投资效应。笔者发现:会计准则变革引起的会计理念转变,会在更深层次影响企业的经营管理行为,即促进企业经营方式向资本经营型转变,并且这种促进作用会进一步影响企业的投资决策,使企业投资行为发生变化。本文构建的影响路径对深入探索会计准则变革效应具有重要的理论价值。

关键词:会计准则变革;企业投资行为;资本经营

中图分类号:F83059文献标识码:A

文章编号:1000176X(2015)11007708

一、引言

2006年我国新会计准则(CAS)的颁布与实施,顺应了国际会计准则(IFRS)在全球范围内推进的趋势,网页版蓝色传奇,随着新会计准则在企业中的应用,由会计准则变革带来的影响效应成为实务界和理论界共同关注的热点。

会计准则变革效应是指会计准则变革所引起的效果和反应,会计准则变革不仅对财务报告和资本市场具有直接效应,还对企业契约、企业经营、企业投资、宏观经济和社会等具有间接效应与外部效应。因此,会计准则变革会对企业的资本经营和投资行为产生重大影响。资本经营在现代企业的经营方式中占据重要地位,资本经营的有效性为企业其他经营方式(如商品经营、资产经营和产品经营等)的运作与发展提供了可能。投资是实现企业战略目标的重要执行活动,更是企业经营方式的主要表现。在企业的资本经营中,投资是实现资本增值的首要理财行为,也是衡量资本经营的重要显性指标。会计为企业的资本经营决策和投资决策提供了信息基础,由会计准则变革引起的会计信息变化必然会对企业资本经营和投资行为产生重要影响。虽然Biddle 和 Hilary等从信息质量角度出发,研究并检验了在新会计准则背景下,会计信息质量的提高可以提升企业投资效率,但会计准则变革对企业投资行为的影响远不止于此。安永(EY)曾于2007年指出,“新会计准则的影响不仅限于财务报告,还会波及经营战略、风险管理和内部控制等其他方面”;普华永道(PwC)也于2010年提出,“新准则带来的理念和冲击必然会给公司的经营理念、经营管理和决策行为带来挑战”。可见,会计准则变革会从更深层次影响企业的经营方式和投资行为,那么会计准则变革如何从理念和行动上影响企业的资本经营和投资行为?这种影响又是如何在资本经营和投资行为之间进行传导的?结合我国新会计准则中会计理念的转变,本文基于资本经营视角构建会计准则变革对企业投资行为的影响路径,对会计准则变革的投资效应进行更深层次的探索,以进一步规范企业的投资行为。

二、文献综述

1.企业投资行为及其影响因素研究概况

投资一直是财务研究领域的重要主题,也是公司理财中的主要内容。早期投资行为研究主要以经济学为基础,研究企业投资行为的影响因素。以MM理论为代表,早期企业投资行为理论多建立在经济学的完美假设基础之上,认为企业投资只与资金的使用成本、利率和投资机会等有关,与融资方式和治理机制无关[5]。

随着管理学和行为学的成熟与发展,企业投资行为研究开始步入了一个新阶段,尤其是信息不对称理论、有效市场假说和非理性行为理论的提出,向早期投资行为理论中的投资与融资、治理的无关论提出了挑战。Akerlof最先基于信息不对称视角提出了融资约束理论,认为投资与融资之间存在相关性;Jensen 和 Meckling以及Myers 和 Majluf先后对此进行验证,发现融资约束容易引起企业投资不足;Fazzari等[9]提出的投资现金流敏感系数概念,引起了学者们对融资约束下投资行为的广泛关注; Donaldson 和 Stone[10]较早提出当存在代理冲突问题时,公司治理机制会影响企业投资行为;La Porta 等以及刘昌国的研究证明完善的公司治理机制可以抑制损害投资效率的非理性行为。

近年来,会计准则变革效应研究成为国内外研究热点,随着研究的不断深入与扩展,逐渐有学者开始关注会计准则变革对企业投资行为的影响。Verdi[13]以及李青原[14]等从会计准则变革事件出发,研究发现新会计准则可以抑制企业的非效率投资行为。

此外,还有学者从其他方面对企业投资行为影响因素进行了分析与检验,认为税收制度、产业政策、资本市场、市场竞争、政治关联和股利分配等也会对企业投资行为产生影响。

企业投资行为在国内外均有大量研究,是财务领域研究的热点问题。企业投资行为受多种因素影响,其中融资与投资行为、治理与投资行为一直是该领域研究的重要主题。会计准则变革对企业投资行为的影响属于研究前沿,但现有研究成果还是略显缺乏。然而,企业投资行为的一些主要影响因素,如融资环境、治理环境、准则变革和资本市场等多与企业经营有关,也是企业资本经营的重要影响因素,这些都对本文研究提供了理论上的支持与可借鉴性参考。

2.会计准则变革对企业投资行为的影响研究进展

虽然会计准则变革的经济后果研究是近年来会计领域的研究热点,但会计准则变革对企业投资行为的影响研究仍尚显缺乏,并且研究视角也主要集中在检验财务报告信息质量对企业投资效率的影响方面。Verdi[13]基于融资约束视角研究发现,提高财务报告信息质量会提高企业投资效率;张敦力和李琳[15]从检验准则变革的融资效用出发研究发现,会计稳健性的提高具有融资效用,并会引发企业投资效用;李青原[14]基于外部审计监督视角研究发现,高质量会计信息能通过改善契约与监督,降低道德风险和逆向选择等信息不对称,从而提高公司投资效率,并实证检验了会计信息质量与公司投资不足和投资过度的负相关关系;张纯和吕伟[16]基于外部监督视角研究发现,信息披露水平提高和信息中介的发展可以减轻信息不对称程度,进而提高企业投资效率,抑制企业过度投资行为。

此外,从应用角度出发,部分学者还运用财务分析或数理分析证明了会计准则变革对企业投资行为的影响效应。Chen等[17]运用资产收益率(ROA)差异法实证检验了IFRS对企业投资效率的影响及其引发的外部效应; Zhang[18]基于资本资产定价模型(CAPM),运用数理分析法论证了会计准则变革可以影响企业实际投资决策。